もくじ

年末調整とは?どうして必要なの?

年末調整は、給与所得者(=会社員など)に関係の深い制度です。

会社の総務担当の人から「年末調整の書類出して」と言われて、なんとなく出している。そんな人も多いのではないでしょうか。平成30年に年末調整の用紙が変更になったことも記憶に新しいですが、令和2年(2020年)分の年末調整にも変更点が複数生じています。

給与所得者の方には非常に関わりの深い「年末調整」。書類提出時に慌てないように、令和2年からの変更点も交えて詳しく見ていきましょう。

まず押さえておくべきポイントとして、年末調整は、1年間の所得と所得税を決定するために行う手続きのことで、主に会社に勤めている人が利用できる制度です。

一般的に、個人が1年間に得た収入を確定申告することで所得が確定し、納めるべき所得税が決まります。

確定申告は、納税者本人が所得税額を申告して、納付を行うことを言います。

年末調整は、会社などが給与所得者本人に代わって、税金を計算し、納付を行うことです。

そのため、会社などから給与を受け取っていて、他に収入がない人は、確定申告をしなくても年末調整をすれば1年間の所得が決定します。

年末調整とは?

会社は毎年、従業員の税金を概算で計算して算出しています。その金額を12ヶ月で割り、割った金額を毎月の給与の中から差し引いて納付しています(源泉徴収)。

12月になり、1年間で支給する給与が決まったら、1月から12月分の給与を元に計算し直し、その過不足分を調整し税金を確定させます。この手続きを“年末調整”と呼びます。

年末調整の対象となる人は?

一般的に年末調整は12月に行われますが、その対象となる人は「1年間を通じて勤務している人や年の途中で就職して年末まで勤務している人」です。

「給与収入の総額が2,000万円を超える人」や、「災害減免法の規定で、給与に対する所得税及び復興特別所得税の源泉徴収について徴収猶予や還付を受けた人」、「2ヵ所以上から給与の支払いを受けている人で、他の給与の支払者に申告書を提出している人」など一部の人は対象外です。

また、年末調整までに必要な書類を提出していない人は自分で確定申告をする必要があります。

所得控除と税額控除

年末調整を行う上で知っておいていただきたい用語があります。それが「所得控除」と「税額控除」です。

「所得控除」とは、税金を計算するときに1年間の所得から控除することを言い、「課税所得金額」という所得税の計算の元になる金額を差し引くことができます。元が減るので所得税が軽減されます。

所得控除は14種類あり、そのうち11種類の所得控除を年末調整で手続きすることができます。

年末調整で手続きできる所得控除

・基礎控除

・配偶者控除

・配偶者特別控除

・扶養控除

・障害者控除

・ひとり親控除及び寡婦控除

・勤労学生控除

・社会保険料控除

・生命保険料控除

・地震保険料控除

・小規模企業共済等掛金控除

さらに「税額控除」があります。「税額控除」とは、確定した所得税額から差し引くことができる控除です。

年末調整で対象となる税額控除には、住宅ローン控除(住宅借入金等特別控除)があります。住宅ローン控除を申告する初年度においては確定申告が必要です。

このような所得控除や税額控除は、所得税を計算する上で非常に大事なものです。

年末調整の対象でない所得控除3種類や税額控除は確定申告をすることによって控除の対象になります。

確定申告で手続きできる所得控除は、医療費控除・雑損控除・寄附金控除です。

年末調整に関係の深い配偶者控除と配偶者特別控除【令和2年(2020年)版】

平成30年度の年末調整から用紙が従来の2種類から3種類になりました。その理由は、所得控除の一部である「配偶者控除」「配偶者特別控除」の改正があったからです。

先ほど、所得控除の話をしましたが、所得控除の種類には「配偶者控除」と「配偶者特別控除」と呼ばれるものがあります。これらは、「生計を一にする配偶者に関する控除」になります。

これらの控除が、平成30年1月1日から一部改定となったのです。そして、新たに年間合計所得の要件等も変更が生じています。令和2年分の年末調整で参考にしていただけるよう、詳しく解説いたします。

控除対象配偶者となる要件

配偶者控除は控除対象者がいる場合に適用される控除です。控除対象配偶者は、下記のすべての要件に当てはまる人となります。

・民法の規定による配偶者であること(内縁関係の人は該当しません)

・納税者と生計を一にしていること

・年間の合計所得金額が48万円(給与収入103万円以下)以下であること

・青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと、または白色申告者の事業専従者でないこと

平成30年改正により、配偶者控除は、給与所得者(納税者)本人の合計所得金額によって、控除の金額が変わる仕組みになりました。

それにより、合計所得金額が多くなるにつれ、段階的に控除額が減っていきます。そして、平成30年以前にはなかった所得金額制限が設けられ、合計所得金額が1,000万円を超えた場合は、控除適用外となります。

合計所得金額に応じた控除額

・合計所得金額900万円(年収1,095万円)以下の場合、控除金額は38万円

・合計所得金額900万円超950万円以下(年収1,120万円超1,170万円以下)の控除金額は26万円

・合計所得金額950万円超1,000万円以下(年収1,170万円超1,220万円以下)の控除金額は13万円

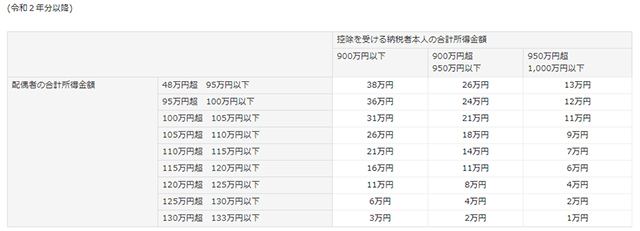

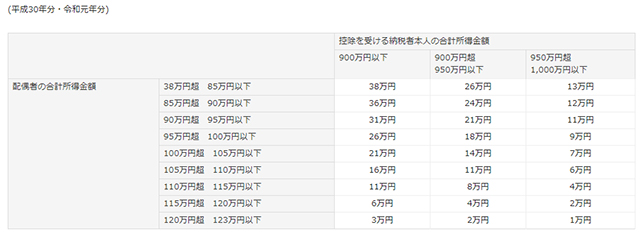

配偶者特別控除の改正点

配偶者控除の対象にならない場合でも、一定の条件を満たすと配偶者特別控除の対象となります。

配偶者特別控除は、平成30年改正により「給与所得者の合計所得要件」と「配偶者の合計所得」が変更となり、所得額に応じて控除金額は38万円から1万円となりました。

そしてさらに、令和2年分からは、配偶者の合計所得金額の要件に変更が生じています。平成30年改正時には38万円超123万円以下だったのに対し、令和2年以降は48万円超133万円以下が対象となります。

配偶者特別控除の控除額

出典:国税庁

配偶者控除の改正ポイントをわかりやすく説明【2018年版】

年末調整【令和2年(2020年)】分からの変更点、何が変わったの?

そして今回の記事で一番のポイントとなる令和2年税制改正に伴う年末調整の変更点をご説明いたします。変更点が多く難しく感じるかもしれませんが、しっかり要点を押さえておきましょう。

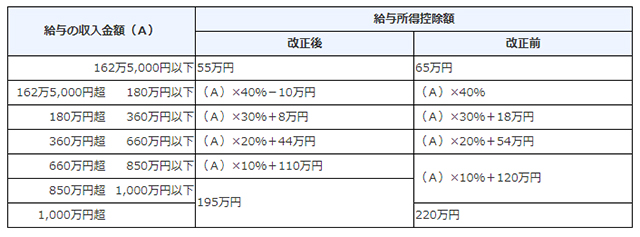

1.給与所得控除に関する改正

給与等に関する所得は、給与所得者の合計の収入金額に応じて定められた控除額を差し引いて計算されます。この控除額のことを「給与所得控除」と言います。

出典:国税庁

令和2年改正により、下記の変更が生じています。

■控除額が一律10万円引き下げ

■給与収入金額850万円以上の人は給与所得控除の上限が195万円に変更(年収850万円超えの人は控除額が10万円以上の引き下げ)

2.基礎控除および所得金額調整控除に関する改正

基礎控除および所得金額調整控除に関する改正には、4つのポイントがあります。ひとつひとつ見ていきましょう。

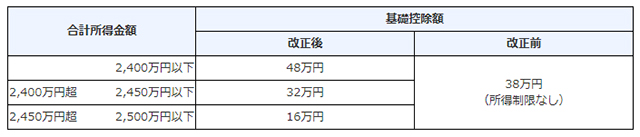

①基礎控除に関する改正

総所得金額計算の際に差し引くことができる控除のひとつに「基礎控除」があります。従来、基礎控除額は納税者の所得制限がなく、一律38万円でしたが、税制改正により合計所得金額に応じた控除額が定められました。合計所得金額が2,400万円以下の人は控除額が10万円引き上げられています。

また新たに、所得制限が適用されています。所得が2,400万円超の人は、所得が多くなるにつれ控除額は減額され、2,500万円を超えると基礎控除は適用されないことになりました。

基礎控除を受ける際には、「給与所得者の基礎控除申告書」の提出が必要です。「給与所得者の基礎控除申告書」は、「所得金額調整控除申告書」・「給与所得者の配偶者控除等申告書」と兼用の申告書となっています。

出典:国税庁

②子ども・特別障害者等を有する者等の所得金額調整控除の創設

平成30年税制改正で給与所得控除の見直しが行われ、給与収入が850万円を超える場合の給与所得控除額が引き下げられました。これにより、子育て世帯や特別障害者を有する世帯の負担が増さないよう、「子ども・特別障害者等を有する者等の所得金額調整控除」が創設されました。

「所得金額調整控除額」は次の計算式により求められます。算出された控除額が、給与所得の金額より控除されます。なお、控除額の上限は15万円です。

【所得金額調整控除額の計算式】

(給与等の収入金額―850万円)×10%

※給与の収入金額が1,000万円を超える場合は、計算式内の「給与等の収入金額」を1,000万円とし計算します。

【子ども・特別障害者等を有する者等の所得金額調整控除の要件】

申告する年の給与収入が850万円を超える所得者のうち、次の4つの要件のいずれかに該当する場合、控除が適用されます。

1. 所得者本人が特別障害者

2.特別障害者である同一生計配偶者を有する

3.特別障害者である扶養親族を有する

4.扶養親族が年齢23歳未満(平成10年1月2日以後生まれ)の扶養親族を有する

【特別障害者の要件】

次のいずれかに該当する方が対象となります。

1.精神上の障害により事理を弁識する能力を欠く常況にある人

2.精神保健指定医などから重度の知的障害者と判定された人

3.精神障害者保健福祉手帳の交付を受けている人のうち、障害等級が1級の人

4.身体障害者手帳に身体上の障害がある者として記載されている人のうち、障害の程度 が1級又は2級の人

5. 戦傷病者手帳の交付を受けている人のうち、障害の程度が恩給法別表第1号表ノ2の特別項症から第三項症までの人

6. 原子爆弾被爆者に対する援護に関する法律の規定による厚生労働大臣の認定を受けている人

7.常に就床を要し、複雑な介護を要する人

8.精神又は身体に障害のある年齢 65 歳以上の人で、その障害の程度が1、2又は4に該当する人と同程度である人として市町村長、特別区の区長や福祉事務所長の認定を受け ている人

【扶養親族の要件】

扶養親族とは、その年の12月31日(納税者がその年の途中で死亡、もしくは出国する場合は、その死亡または出国の時)の現況で、以下の要件すべてに当てはまる人です。

1.配偶者以外の親族(6親等内の血族及び3親等内の姻族)、または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人

2.納税者と生計を一にしている

3.年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下/令和元年分以前は38万円以下)である

4.青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと、または白色申告者の事業専従者でないこと

子ども・特別障害者等を有する者等の所得金額調整控除を受ける際には、「所得金額調整控除申告書」の提出が必要です。「所得金額調整控除申告書」は、「給与所得者の基礎控除申告書」・「給与所得者の配偶者控除等申告書」と兼用の申告書となっています。

③「給与所得者の基礎控除申告書」および「所得金額調整控除申告書」の新設

前述の①「基礎控除に関する改正」、 ②「子ども・特別障害者等を有する者等の所得金額調整控除の創設」に伴い、それぞれ控除の適用を受ける場合、該当の年(申告をする年)の最後に給与の支払いを受ける前日までに、「給与所得者の基礎控除申告書」「所得金額調整控除申告書」を提出する必要があります。

「給与所得者の基礎控除申告書」と「所得金額調整控除申告書」は「給与所得者の配偶者控除等申告書」との兼用の申告書となっています。

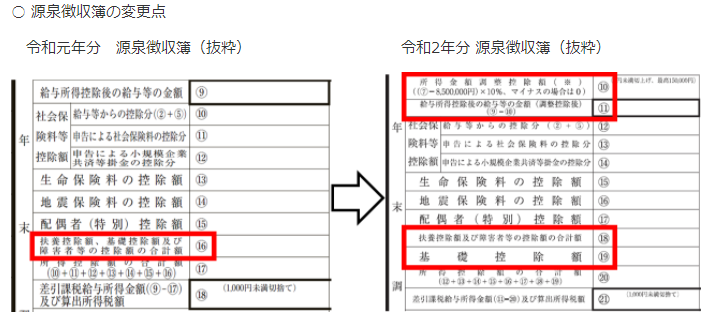

④源泉徴収簿の様式変更

基礎控除や所得金額調整控除の改正に伴い、令和2年分の源泉徴収簿の様式にも変更点・追加点があります。

出典:国税庁

【変更点】

■変更前

「扶養控除額、基礎控除額及び障害者等の控除額の合計額」欄

■変更後

「扶養控除額及び障害者等の控除額の合計額」欄

【追加点】

■「所得金額調整控除額」欄

■「給与所得控除後の給与等の金額(調整控除後)」欄

■「基礎控除額」欄

3.各種所得控除等を受けるための扶養親族等の合計所得金額要件等の改正

税制改正により、扶養親族等の合計所得金額要件がそれぞれ10万円引き上げられました。

この改正に伴い、扶養控除の適用を受けるための扶養親族の合計所得金額要件は、38万円以下から48万円以下に変更となっています。なお、給与の収入金額が103万円以下の人は、合計所得金額は48万円以下となります。

各種所得控除を適正に受けるために、扶養親族に該当するかどうかの判定の際は間違いがないように注意しましょう。

出典:国税庁

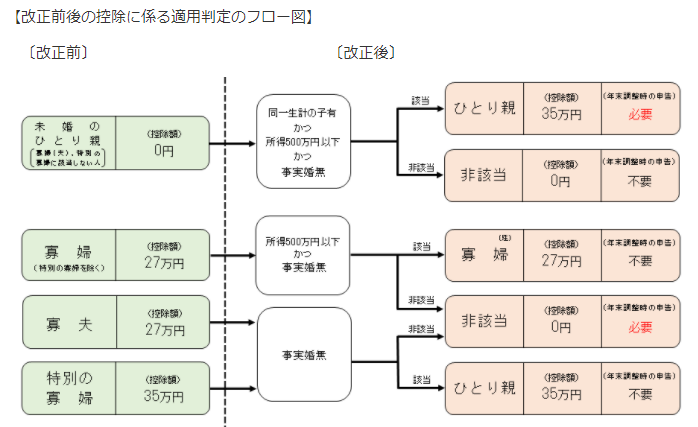

4.ひとり親控除及び寡婦(寡夫)控除に関する改正

ひとり親控除及び寡婦(寡夫)控除に関する改正に関するポイントを見ていきます。

①ひとり親控除(未婚のひとり親に対する税制上の措置)の創設

これまで未婚のひとり親の方は寡婦控除等の対象外でしたが、ひとり親控除の創設により、一定の要件を満たす方は、その年(申告する年)の総所得金額、退職所得金額または山林所得金額から35万円の控除が受けられることになりました。

ひとり親とは、過去の婚姻歴や性別に関わらず、一定の要件を満たす単身者のことを指します。

改正前は寡婦(寡夫)控除の対象でなかった人がひとり親に該当する場合や、改正前は寡婦(寡夫)控除対象だった人がひとり親に該当しない場合もありますので、要件をよく確認しておきましょう。

【ひとり親の要件】

現に婚姻をしていない人、または配偶者の生死が明らかでない一定の人のうち、下記3つの要件をすべて満たす人は、ひとり親控除が適用されることとなりました。

■その人と生計を一にする子(他の人の同一生計配偶者、扶養親族ではなく、その年の総所得金額、退職所得金額、山林所得金額の合計が48万円以下)を有する

■合計所得金額が500万円以下

■事実上婚姻関係と同様の事情にあると認められる人がいない(住民票の続き柄に「夫(未届)」「妻(未届)」等の記載がない)

②寡婦(寡夫)控除の改正

寡婦(寡夫)控除は、ひとり親に該当しない寡婦に係る寡婦控除に改められ、次の要件が追加されました。

■合計所得金額要件の追加

扶養親族を有する人は、合計所得金額が500万円以下であること

■非事実要件の追加

事実上婚姻関係と同様の事情にあると認められる人がいない(住民票の続き柄に「妻(未届)」等の記載がない)

また、「特別の寡婦」に該当する場合の寡婦控除の特例は廃止されました。これらの改正により、改正前に「特別の寡婦」や「寡夫」に該当していた人は、事実上婚姻関係と同様の事情にあるという人がいない場合、令和2年分の年末調整からは「ひとり親」に該当し、35万円の控除が適用となります。

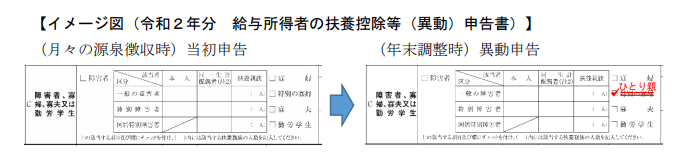

③令和2年分の年末調整の申告時の注意点

出典:国税庁

上記の図で、改正後の「年末調整時の申告」欄が「必要」となっている人は、令和2年分年末調整の際にその異動内容について記載した申告書を給与の支払い者に提出する必要があります。

提出の必要がある人は以下の通りです。

■年末調整において新たに「ひとり親」に該当することとなる場合

※「寡夫」または「特別の寡婦」に該当する旨の申告書を提出していた人が「ひとり親」に該当する場合を除く。

■給与支払者にすでに提出している「扶養控除等申告書」に「寡婦(寡夫)」または「特別の寡婦」に該当する旨の記載があり、年末調整の際において改正後の「寡婦」または「ひとり親」に該当しない場合

これらの人は、令和2年の最後の給与等の支払を受ける日の前日までに、「給与所得者の扶養控除等(異動)申告書」を提出します。

令和2年分の給与所得者の扶養控除等(異動)申告書には、「ひとり親」の欄が設けられておりません。ひとり親に該当し、令和2年分年末調整でひとり親控除を受ける際は、寡婦、寡夫、特別の寡婦のいずれかの欄をひとり親に訂正し、申告することとなります。なお、令和3年分の申告書にはひとり親欄が設けられます。

出典:国税庁

図解付き!年末調整の書類の見方・書き方

年末調整に関連している書類は、4種類あります。年末調整は、書類ごとに控除対象が決まっており、それぞれにおいて控除金額を確定します。令和2年税制改正ポイントを踏まえ、それぞれ見ていきましょう。

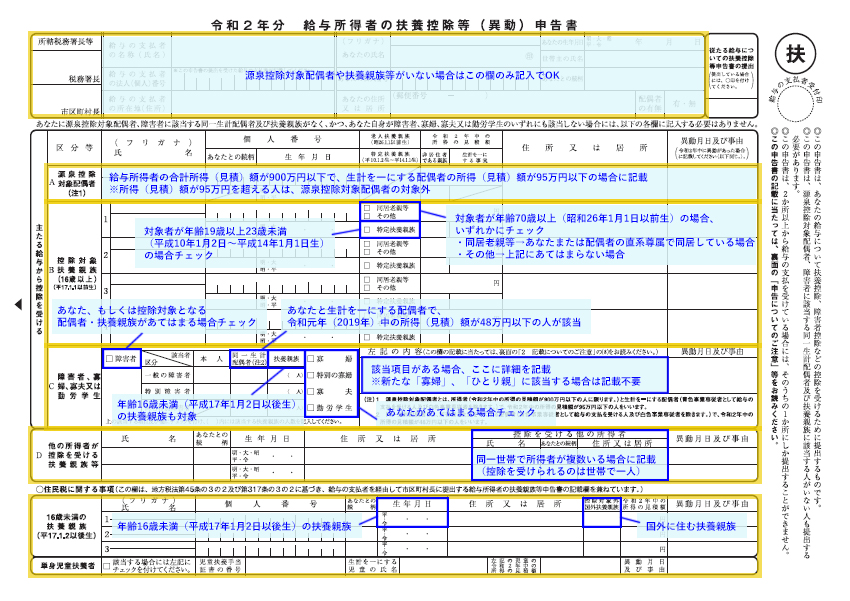

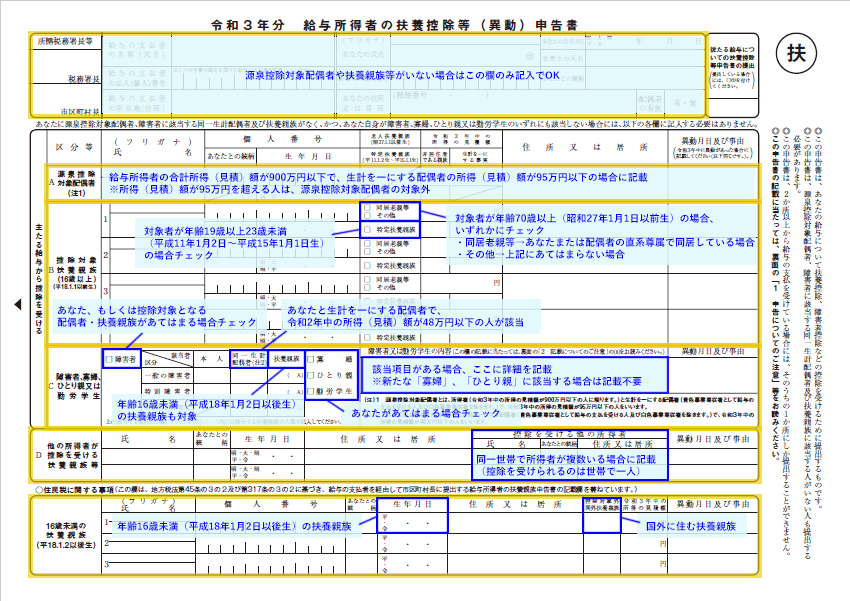

1.給与所得者の扶養控除等(異動)申告書

給与所得者本人が所得控除の対象になる配偶者や、扶養親族に関する所得控除を申告するためのものです。平成28年から扶養家族のマイナンバーを記載することになりました。

【対象】

源泉控除対象配偶者【本人所得900万円以下(年収1,095万円以下)、生計を一にする配偶者の所得が95万円以下(年収150万円以下)に該当する配偶者】

【対象控除】

・基礎控除

・扶養控除

・障害者控除

・ひとり親控除、寡婦控除

・勤労学生控除

「給与所得者の扶養控除等(異動)申告書」に記載できる控除は、これから紹介する源泉控除対象配偶者以外にも、扶養控除や障害者控除など人に関わる複数の控除があります。今回は代表的なものとして「源泉控除対象配偶者」を取りあげます。

【源泉控除対象配偶者】

配偶者控除、配偶者特別控除の対象者のうち、給与所得者本人の合計所得金額が900万円以下であり、配偶者の合計所得金額が95万円以下の場合

【図解】給与所得者の扶養控除等(異動)申告書

令和2年分

令和3年分

前述した通り、令和2年税制改正で寡婦(寡夫)控除の見直し等が行われ、令和2年分の年末調整から、新たな「寡婦控除」「ひとり親控除」が適用されます。

出典:国税庁 令和2年分給与所得者の扶養控除等(異動)申告書 国税庁 令和3年分給与所得者の扶養控除等(異動)申告書

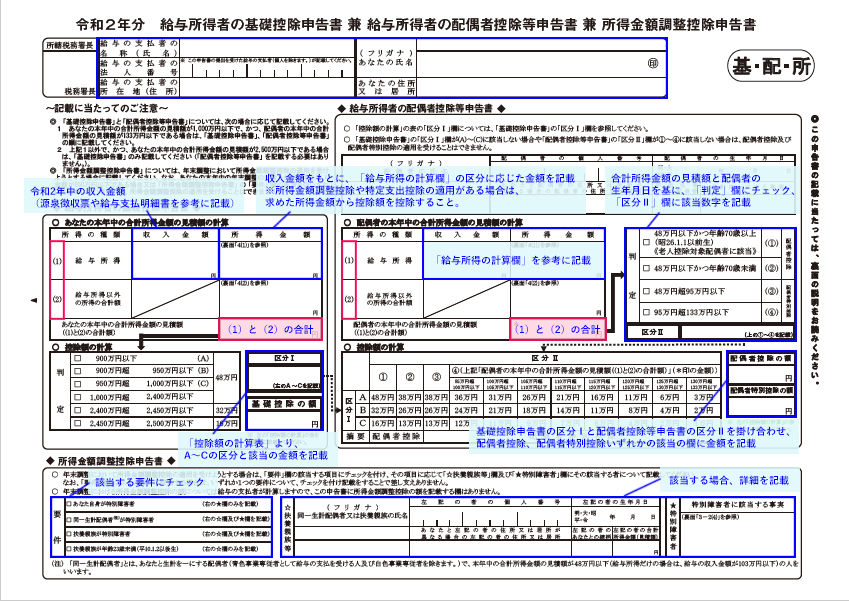

2.給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書

令和2年税制改正により、従来「給与所得者の配偶者控除等申告書」として使われていた用紙が大幅に変わり、「給与所得者の基礎控除申告書」「給与所得者の配偶者控除等申告書」「所得金額調整控除申告書」兼用の申告書となりました。控除対象となる場合は、それぞれの欄に漏れなく記載しましょう。

【対象控除】

・配偶者控除

・配偶者特別控除

・基礎控除

・所得金額調整控除

配偶者控除

配偶者控除は控除対象配偶者がいる時に適用することができます。

【対象】

・給与所得者本人の合計所得が1,000万円を超えていないこと

・民法の規定による配偶者(内縁関係の人は該当しない)

・給与所得者と生計を一にする配偶者

・年間合計所得48万円以下の人(給与所得のみの場合は、年収103万円以下の人)

・青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと

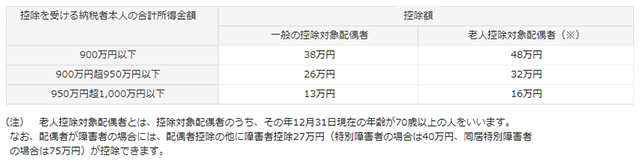

【控除の金額】

配偶者控除は給与所得者本人の年間の合計所得金額と控除対象配偶者の年齢により控除金額が決定します。

出典:国税庁

配偶者特別控除

配偶者特別控除は、配偶者控除の対象にならないケースで、以下の要件を満たす場合に適用することができます。なお、夫婦間でお互いに控除を受けることはできません。

【対象】 ※令和2年分以後の要件

・給与所得者本人の合計所得金額が1,000万円以下

・配偶者の合計所得金額が48万円超133万円以下

・民法の規定による配偶者(内縁関係の人は該当しない)

・給与所得者と生計を一にする配偶者

・青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと

・配偶者は源泉控除対象配偶者がある居住者として、源泉徴収されていないこと

・他の人の扶養親族ではないこと

【控除の金額】

「控除を受ける人のその年の合計所得金額」と「配偶者の合計所得金額」に応じて控除の金額が決まります。最高38万円で所得に応じて減額されます。

基礎控除

【対象】

所得がある全ての人が対象(所得制限あり)

【控除の金額】

合計所得金額に応じて、0~48万円

所得金額調整控除

【対象】

給与所得者の収入が850万円を超え、下記いずれかに該当する場合

・所得者本人が特別障害者

・特別障害者である同一生計配偶者を有する

・特別障害者である扶養親族を有する

・扶養親族が年齢23歳未満(平成10年1月2日以後生まれ)の扶養親族を有する

【控除の金額】

(給与等の収入金額※―850万円)×10%

※給与の収入金額が1,000万円を超える場合は1,000万円

※1円未満の端数は切り上げ

【図解】給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書

出典:国税庁 令和2年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書

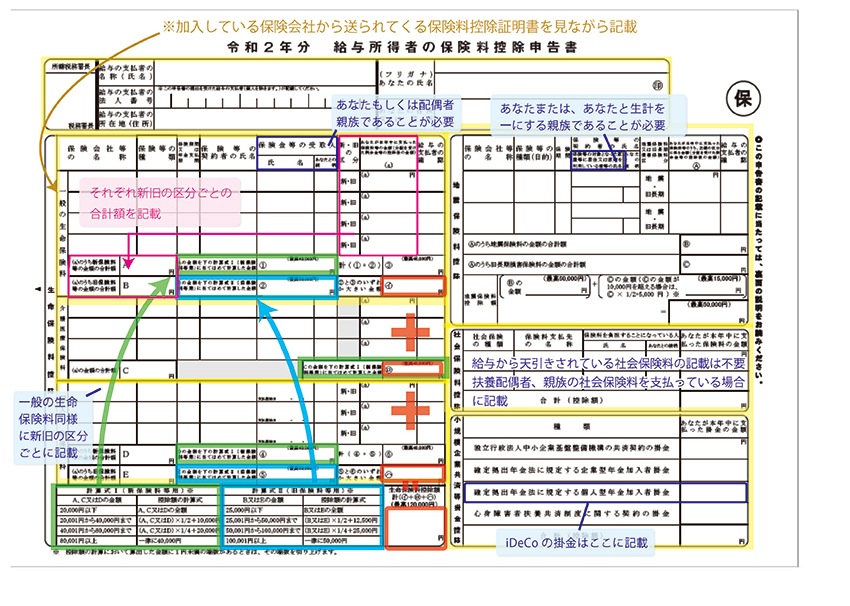

3.給与所得者の保険料控除申告書

生命保険、地震保険等の各種保険料控除について申告します。

用紙は「生命保険料控除」「地震保険料控除」「社会保険料控除」「小規模企業共済等掛金控除」を申告するパートに分かれています。

【対象控除】

生命保険料控除、地震保険料控除、社会保険料控除・小規模企業共済等掛金控除

(社会保険料控除と小規模企業共済等掛金控除は自分で申告する場合)

生命保険料控除

生命保険料控除は生命保険料を支払った場合に適用する控除です。一般生命保険料・個人年金保険料・介護医療保険料に区分されていて、それぞれの控除額を計算します。

【対象】

生命保険、個人年金保険、介護医療保険等に加入して保険料を支払っている人(納税者)

【控除の金額】

所得税の控除額は、1つの区分につき最高4万円で、3つの区分の合計は12万円までです。

【必要書類】

生命保険会社が発行した保険料控除証明書(郵送で届き、書類の呼び方は保険会社によって異なります)

【書き方】

「一般生命保険料」「個人年金保険料」「介護医療保険料」の区分ごとに計算していきます。

まずは、支払った保険について「保険会社・保険の種類など」の欄を、保険料控除証明書を元に転記します。

それぞれの区分、新旧保険契約ごと(*)に控除金額を計算します。最後にそれぞれのイ・ロ・ハを合計した金額が保険料控除の金額です。

※新保険契約とは平成24年1月1日以降の契約、旧保険契約とは平成23年12月31日以前の契約のことです。

生命保険料控除の対象の保険とは?新旧の控除額を比較!

地震保険料控除

地震保険料控除は住んでいる自宅や、生活用動産保険の目的とする地震保険料を支払った場合に、適用することができます。地震保険と一緒に支払っている火災保険は対象外です。

旧長期損害保険料の対象の保険を保有しているなら、この場所に記載します。

【対象】

地震保険に加入して保険料を支払っている人(納税者)

【控除の金額】

地震保険料の全額(最大控除額は5万円まで)

【必要書類】

損害保険会社などが発行した証明書類

【書き方】

保険会社の名前や保険の種類などを転記します。そのあと、地震保険料と旧長期損害保険料の金額を書いて、控除金額として合計金額を出します。

社会保険料控除

社会保険料控除は、給与所得者本人または生計を一にする配偶者と、その他の親族の社会保険料(国民健康保険料、健康保険料、国民年金保険料、厚生年金保険料、介護保険料など)を支払った場合に対象となります。

【対象】

納税者全員

【控除の金額】

その年に支払った社会保険料全額

【書き方】

給与から天引きされている社会保険料を記載する必要はありません。扶養配偶者・親族の分を代わりに支払っている場合などの金額を記載しましょう。全額が控除の対象となります。

小規模企業共済等掛金控除

小規模企業共済等掛金控除は、納税者が小規模企業共済制度に基づき掛金を支払った場合、その年に支払った金額について所得控除が受けられる制度です。

老後の資産形成を目的とした個人型確定拠出年金(通称iDeCo イデコ)もこの控除の対象です。支払った掛金の合計金額全てが所得控除の対象となります。

【対象】

・小規模企業共済

・確定拠出年金

・心身障害者扶養共済

【控除の金額】

掛金の全額

【必要書類】

それぞれの機関が発行した証明書類

・小規模企業共済掛金払込証明書

・小規模企業共済掛金払込証明書 確定拠出年金(個人年金型)

・掛金払込証明書

などです。

それぞれ原本の提出が必須となります。

【書き方】

それぞれ支払った保険料を転記します。確定拠出年金の掛金が給与から控除されている場合など、会社で把握している分は記載不要です。

【図解】給与所得者の保険料控除申告書

出典:国税庁 令和2年分給与所得者の保険料控除申告書

4.住宅借入金等特別控除申告書

住宅ローンを組んでいて、住宅ローン控除を利用する人向けの申告書です。住宅ローン控除を利用するとき、初年度は確定申告をする必要があります。

2年目以降からは、年末調整で「住宅借入金等特別控除申告書」を提出することで住宅ローン控除を利用することができます。年末調整には、金融機関が発行する残高等証明書が必要です。

【対象控除】

住宅借入金等特別控除(住宅ローン控除)

年末調整に関する疑問

ここまで、年末調整の書類の見方や書き方を見てきました。次はよくある疑問を見てみましょう。

疑問1.続柄って何?

「給与所得者の扶養控除等(異動)申告書」には、「世帯主の氏名」と「あなたとの続柄」を記入するところがあります。続柄とはあまり聞き慣れない言葉かもしれませんが、「つづきがら」と読み、親族・血族関係のことです。

「あなたとの続柄」とは、あなたとの関係性を示すもので、世帯主が本人なら「本人」、配偶者なら「夫」や「妻」、両親のどちらかなら「父」や「母」と記載しましょう。

疑問2.訂正したいときはどうするの?

訂正したい箇所に二重線を引いて上から訂正印を押し、正しい内容を記載すれば OK です。訂正印は、シャチハタではなく正式なものを用いましょう。また、年末調整は公的文書ですので、修正テープなどの修正はNGです。

疑問3.生命保険料控除の対象となる生命保険はどれ?

対象になる保険は、一般の生命保険と個人年金保険と介護医療保険になります。

生命保険料控除のポイントは、「個人年金保険」と「一般の生命保険」は別の枠で同額の控除が受けられるという点ですが、個人年金保険料控除は、受けられる保険契約の要件が決まっています。

以下の要件に全て当てはまらないと、一般の生命保険料控除の対象になります。

1.個人年金保険料税制適格特約を付帯している

2.年金受取人が契約者又は配偶者のいずれかであること

3.年金受取人と被保険者が同一であること

4.保険料の払込期間が10年以上あること(一時払いは対象外)

5.年金受給開始の年齢が60歳以上で、年金の受け取りが10年以上あること

税制適格特約とは?個人年金保険を選ぶ大事なポイント

疑問4.保険料控除の証明書を失くした場合どうすればいいの?

生命保険や損害保険の保険料控除の証明書は、保険料の払込の時期によって異なります。早い場合は、10月の下旬から11月頃には発送する保険会社もあるようです。

保険料控除の証明書を紛失した場合には、契約している保険会社に連絡し、再発行してもらいましょう。

疑問5.年末調整に記載しない他の控除はどうなるの?

年末調整で申告対象外の所得控除は、確定申告を行います。所得控除は全部で14種類ありますが、年末調整では控除の対象とならない所得控除も3つあります。

医療費控除、寄附金控除(ふるさと納税など)、雑損控除は確定申告をしましょう。

疑問6.年度内に転職したけど、どうすればいい?

転職前の会社から受け取った源泉徴収票を、新しい会社に提出すれば、新しい会社で年末調整を受けることができます。失業保険は、課税対象ではないため、申告の必要性はありません。

年末調整の注意点

各種保険料控除や、住宅ローン控除を受けるために必要な用紙は捨てないで大切に保管しておきましょう。

住宅ローン控除は、1年目は確定申告が必要ですが、2年目からは「住宅借入金等特別控除申告書」を提出すれば、年末調整で完了します。1年目と2年目では手続きが違いますので注意が必要です。

年末調整し忘れた控除は、確定申告をすれば問題ありません。

会社員の人などは、毎年、年末調整の書類に記入することが習慣のようになっているかもしれませんが実はとても便利な制度なのです。ポイントを押さえて申告漏れのないようにしましょう。

年末調整は「お金」と向き合う良い機会

税金のことを考えることはあまり楽しいことではないかもしれませんが、目をそらしているとうっかり無駄な出費を抑えるチャンスを逃しているかもしれません。

電気代に通信費、そして保険などの毎月発生する固定費は、一度契約するとついついプランやその内容を忘れて放置しがちです。日々の生活や将来の生活を下支えするからこその固定費ですが、だからこそ定期的な見直しが安心につながることも多いものです。

そんな時、「お金」についていつでも相談できるプロフェッショナルが側にいると心強いですよね。

年末調整の時期は社会保障制度や税金制度を含むFP相談が増える時期です。

全国のファイナンシャルプランナー(FP)を無料でご紹介する「マネードクター」を、ぜひこの機会にご利用ください!

おさらい

- 年末調整は、会社員などの人が1年間の所得と納める税金を決定するための制度です。

- 基礎控除額の改正、ひとり親控除の創設など、税制改正により、令和2年(2020年)分の年末調整は従来からの変更点が多数生じています。

- 一見複雑に見える年末調整ですが、控除を受けられる種類は多くあるので、申告漏れのないように注意しましょう。