もくじ

2017年より医療費控除の特例「セルフメディケーション税制」がスタート

2017年1月1日から、「セルフメディケーション税制」という、医療費控除の特例制度が開始されました。簡単に言うと、一年間で一定金額以上の医薬品を購入した場合、所得控除が適用されるという制度です。

ではなぜ、通常の医療費控除と別枠で新たな制度を設けたのでしょうか?医療費控除とセルフメディケーション税制の違いや、その使い分けについて詳しく見ていきましょう。

セルフメディケーション税制の詳しい概要についてはこちらの記事をご覧ください。

セルフメディケーション税制で家計節約!控除対象の条件とは?

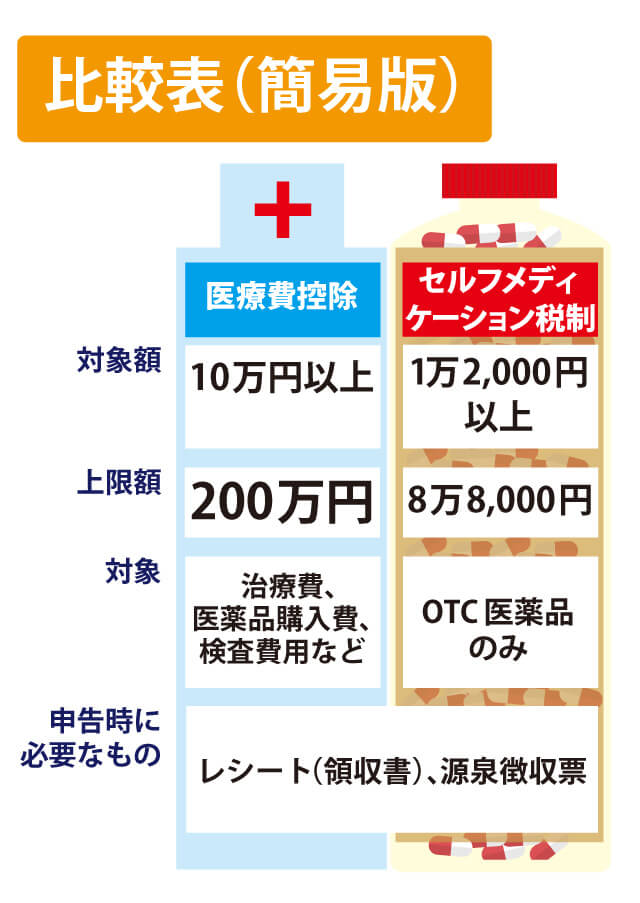

医療費控除とセルフメディケーション税制の比較表

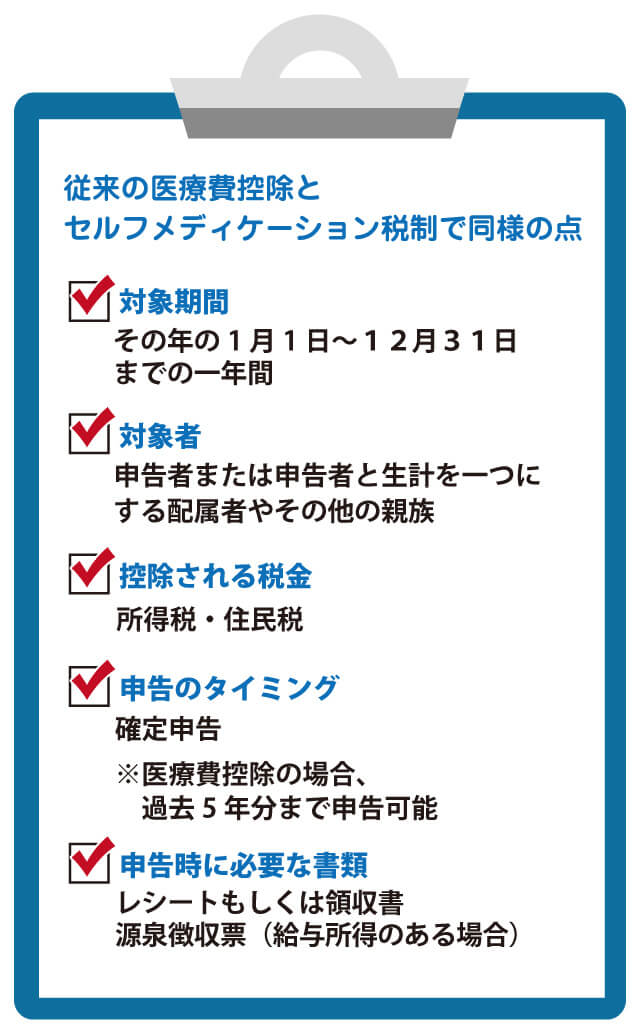

医療費控除とセルフメディケーション税制で同様の点 対象期間・対象者は?

それぞれ名称がわけられていますが、セルフメディケーション税制も医療費控除の一部ですので、従来制度と対象期間や対象となる家族についての違いはありません。

また、控除を受けるには確定申告が必要になります。申告の際は、レシートもしくは領収書が必須となりますので忘れずに保管しておきましょう。給与による収入がある場合は源泉徴収票も必要です。

これらの制度は、年間の所得額から控除され、課税対象となる金額が減額されるので、対象でありさえすれば、必ず受けたい制度です。

課税対象となる金額が下がるということは、結果として住民税も減額となりますので、家計にも嬉しい制度と言えますね。

医療費控除とセルフメディケーション税制で異なる点 対象金額は?

まずは対象となる金額が大幅に異なる点を理解しておきましょう。

医療費控除の対象金額の下限は10万円です。家族分を含んでいいとは言え、一年で10万円の医療費はなかなかの高額です。10万円には届かず、対象とならなかったという経験のある人もいるでしょう。

それに引き換え、セルフメディケーション税制は、下限が12,000円ですので、この制度の恩恵を受けられる人が大幅に増えると考えられます。

しかし、“セルフメディケーション”とは、できるだけ医療機関に頼ることなく、軽度な身体の不調は自分で手当てすることを意味しますので、医療機関にかかった際の費用や検査費用等は控除の対象外となります。対象となるのは、指定の医薬品のみとなります。

また、自分の健康状態に責任を持つという意味からも、何らかの定期健診を受けていることが条件となっています。下記に従来の医療費控除とセルフメディケーション税制の違いをまとめました。

気をつけたいポイントですが、従来の医療費控除でもOTC医薬品は控除の対象でしたが、医療費控除とセルフメディケーション税制で対象となるOTC医薬品が異なります。

セルフメディケーション税制を利用する際は、対象をよく確認した上で薬を購入すると良いでしょう。

逆に、育毛剤のように、セルフメディケーション税制では対象となっても、従来の医療費控除では対象とならない医薬品もあります。また、同じ効能のある薬でも商品によって対象となるもの、ならないものがあるので注意が必要です。

【参考】

厚生労働省 セルフメディケーション税制(医療費控除の特例)について

※厚生労働省は、対象となる商品のリストは必要に応じて2ヶ月に1回更新するとしています。

医療費控除とセルフメディケーション税制、どう使い分ける?

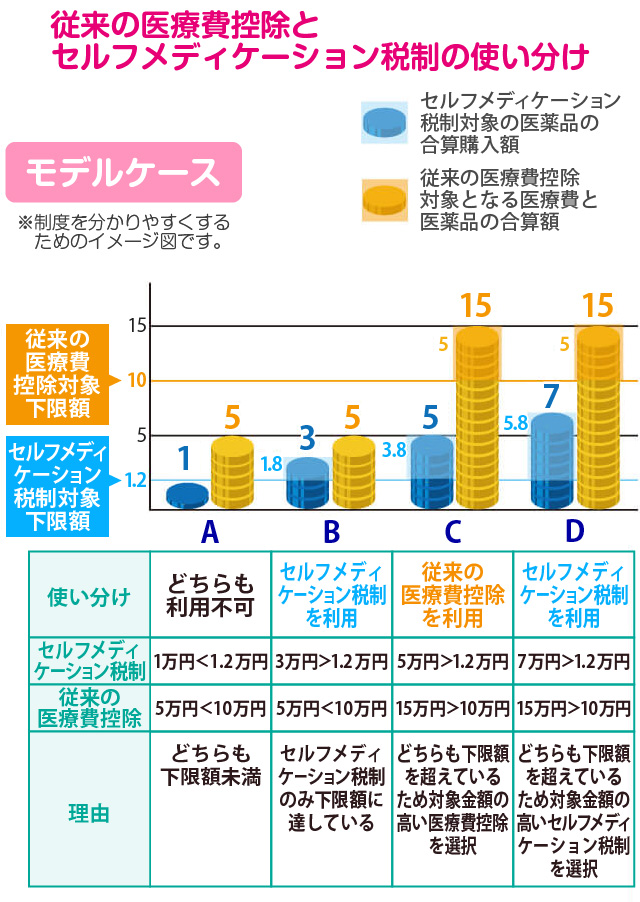

医療費控除とセルフメディケーション税制はどちらか一方しか利用できず、どちらの制度を利用するかは自分で決める必要があります。自分にとってどちらの方が、税金の控除の面でメリットがあるかよく検討して選択しましょう。

控除の対象となる金額が多い方を選ぶというのが、見極めのポイントの1つです。例えば、医療費控除の対象となる金額が5万円、セルフメディケーション税制の対象となる金額が38,000円だった場合、控除の対象金額が多い医療費控除を選択するというような考え方です。

下図は、仕組みをわかりやすくした略図になります。参考にしてみてください。

セルフメディケーション税制の私たちの生活への影響とは?

では一体、どのくらいの控除が受けられるのでしょうか。国税庁の平成30年分民間給与実態統計調査結果によると、給与額の平均は441万円です。

今回は計算しやすくするために、課税所得額(給与収入額から給与所得控除、社会保険料控除、配偶者控除、その他の所得控除、基礎控除等を差し引いた金額で、課税される金額を計算するために用いられます)を400万円とします。

また、セルフメディケーション税制の対象となる医薬品を年間で5万円分購入したと仮定します。税金がかかる金額は、【所得金額×税率-控除額】で求めることができます。なお、所得税の税率は国税庁の速算表を用います。

≪制度施行前≫

400万円×20%(税率)-427,500円(控除額)=372,500円

≪制度施行後≫

50,000円(購入した医薬品代)-12,000円(セルフメディケーション税制の下限額)=38,000円(セルフメディケーション税制による控除額)

(400万‐38,000円)×20%(税率)―427,500円(控除額)=364,900円

≪制度施行前後の比較≫

372,500円‐364,900円=7,600円

つまり施行後では、7,600円分軽減されるということです。また、これにプラスして、住民税の減額も生じるので、家計にとって決して小さくはない額と言えるでしょう。

下記サイトにて、目安となる減税額を計算することができます。

日本一般用医薬品連合会

以上のように、従来の医療費控除とセルフメディケーション税制の違いを見てきました。少しでも国民の負担を軽減しようという制度があるにも関わらず、内容を知らなければ有効に利用することができません。

私たちの生活を守る国の制度をしっかりと活用するためにも、まずは正しい情報を知ることから始めてみてはいかがでしょうか。

ファイナンシャルプランナー(FP)って何する人?

ここでは、2017年から施行開始となったセルフメディケーション税制と従来の医療費控除の使い分けを詳しく見てきました。

セルフメディケーション税制の家計におけるメリットや、申請の際のレシート等の5つのチェックポイント等、詳しくお知りになりたいという方は下記記事をご参考ください。

申請時には、OTC医薬品を購入したことの証明となるレシート等が必ず必要になります。よく確認しながら、申請時に慌てないようにしてくださいね。

セルフメディケーション税制の対象と家計におけるメリットとは

また、このセルフメディケーション税制ですが、実は保育料に関係がある場合があります。医療費控除の特例なのになぜ?と思われるかもしれませんね。その理由は所得控除にあります。

保育料に影響があるとなれば、小さなお子さまがいらっしゃるご家庭は特に気になるのではないでしょうか。他の制度と併用したり、上手に制度を活用したりして、家計の負担軽減にお役立てくださいね。

セルフメディケーション税制活用で保育料軽減の可能性あり!?その理由とは

※本記載は、2018年3月現在の税制に基づく一般的な取扱について記載しています。税務上の取扱が税制改正などで変更となることがありますので、ご注意ください。また、個別の取扱等につきましては、所轄の税務署などにご相談ください。

頼りになるFPの存在

「お金のことを相談できる場所やサービスがある」ことをご存じですか?

資産形成・家計見直しのプロフェッショナルとして、ファイナンシャルプランナー(FP)がいます。FPに相談することで、お金のお悩みやご不安の解決法のヒントが得られるかもしれません。

ご自分で調べるだけでは不安だという方は、「FPに相談する」という選択肢も検討してみませんか。

おさらい

- 2017年よりセルフメディケーション税制が始まります。上手く活用することで、所得税と住民税を軽減する効果があります。

- セルフメディケーション税制は従来制度と異なり、治療費や検査費用は対象外となります。特定の成分を含む医薬品のみが対象となり、申告する一年間に何らかの定期検診を受けていることが条件となります。

- 従来制度と新制度では、どちらか一方しか利用できないので、対象となる金額などを目安とし、税制面で有利になる方を選ぶようにしましょう。